La banca Simons y la estabilidad monetaria y económica

Tags :

Share This :

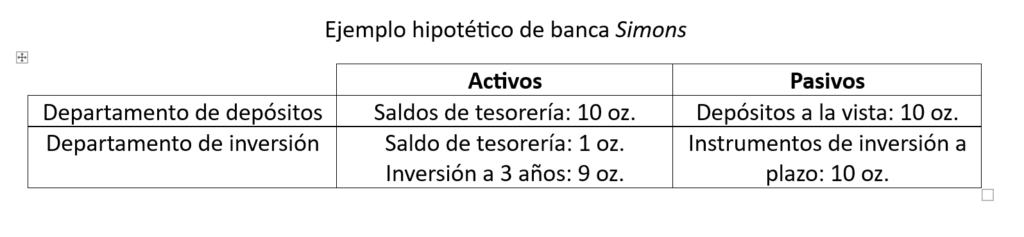

El ámbito monetario ha sido uno de los focos de las propuestas económicas de Javier Milei, candidato a la presidencia de Argentina. Y esto no es de extrañar, considerando la inflación que ha sufrido el país durante los últimos años. La dolarización es sin duda la propuesta estrella en este ámbito, es decir, sustituir el Banco Central de Argentina por la Reserva Federal. Pero Milei no se restringe únicamente a esta propuesta en materia monetaria, también propugna el modelo de banca abogado por Henry Simons. Bajo este modelo, los bancos se dividirían en dos departamentos: el de depósitos, donde estos estarían respaldados al 100% por los saldos de tesorería; y el de inversión, en el que el banco se dedicaría a realizar inversiones no financiadas por depósitos a la vista, sino por lo que en este artículo denominaremos “instrumentos de inversión a plazo”. Veámoslo en forma de balance:

Ejemplo hipotético de banca Simons

Para Simons este era un paso fundamental para conseguir una good financial society (Henry Simons, 1951, p. 243), tal y como él la denominó. Para tal fin, su reforma financiera pretendía simplificar los esquemas de crédito dentro de la economía (Friedman, 1967, p. 2), evitando los efectos catastróficos que tenía la expansión y contracción del crédito a lo largo del ciclo económico (Simons, 1951, p.243). Según Simons, esta flexibilidad se agravaba en un esquema donde los bancos privados crean la mayor parte de la oferta monetaria día a día (Friedman, 1967, p. 5), derivando en un descalce de plazos –y riesgo– que conduce a un esquema financiero inestable –lo cual nos recuerda a aquella transición de finanzas robustas a especulativas que Minsky señalaba (Mehrling, 1999). Simons, en definitiva, estaba en contra de crear sustitutos monetarios –pasivos a la vista pagaderos en un activo real o financiero–, y, por consiguiente, de la banca con reserva fraccionaria.

En primer lugar, es el banco central, y no los bancos privados, los causantes de que los bancos descalcen plazos constantemente. Cuando un banco comercial se ve falto de liquidez y ya no puede acudir a los mercados interbancarios (como los Repurchase Market Agreements o el Fed Funds Market), entonces se dirige a la ventana de descuento del banco central y obtiene liquidez a cambio. Sea como fuere, no es negativo que en tales circunstancias los bancos cooperen entre ellos para evitar el pánico bancario. Lo realmente nocivo es que los bancos puedan acceder de forma cuasi ilimitada a liquidez, perpetuando esa descoordinación temporal entre los pasivos y los activos de los bancos. Esta situación se agrava aun más cuando los bancos centrales pueden emitir sus pasivos sin restricción alguna, es decir, bajo el patrón monetario fiat.

En un sistema de patrón oro, este actúa como una restricción a la sobreemisión de medios fiduciarios: cuando los bancos ven reducidas sus reservas de oro, reducen el crédito y, en caso contrario, lo amplían. Desde que se suspendió la convertibilidad en este activo real, el banco central ya no tiene limitación alguna para crear reservas que puedan proveer de liquidez a bancos que se endeudan a corto plazo y prestan a largo. En definitiva, los bancos privados actúan bajo unos incentivos perversos que introducen los bancos centrales, pues, bajo libre competencia, cualquier banco que ejecutara tal estrategia se vería abocado a la quiebra.

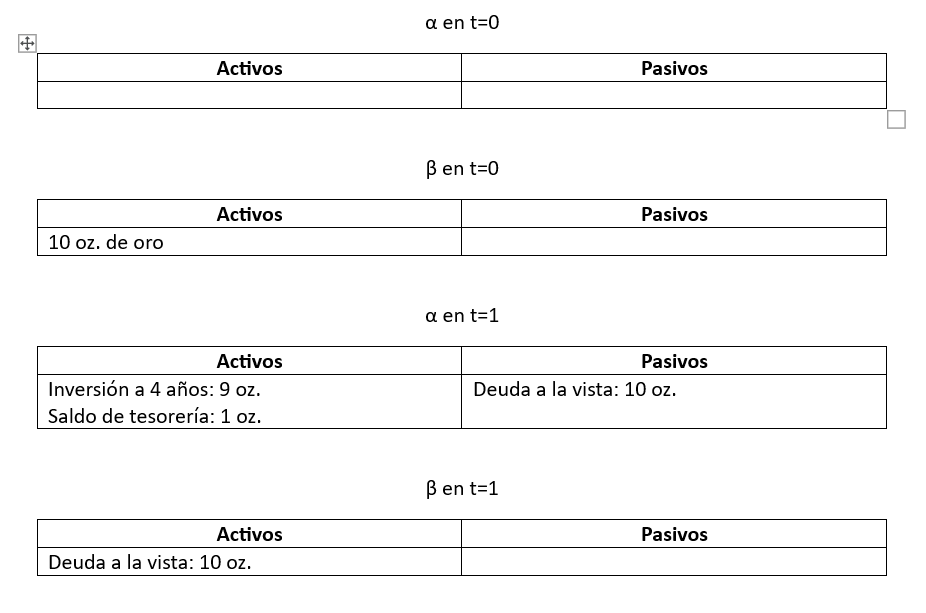

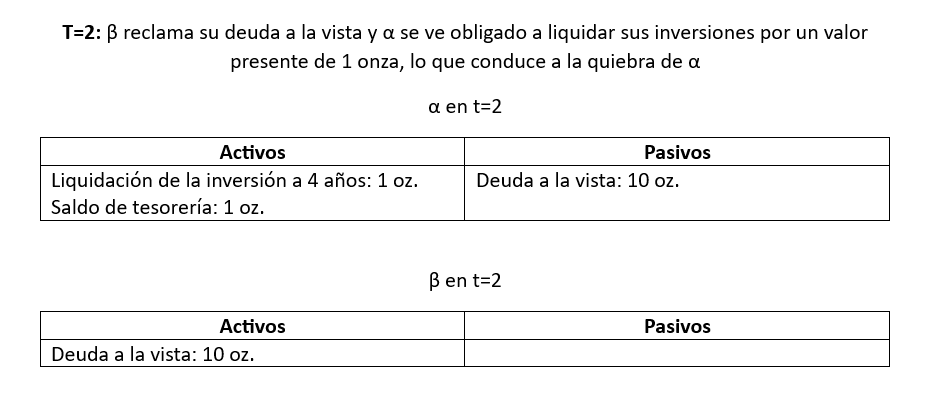

La banca con reserva fraccionaria permite financiar proyectos empresariales que de otra manera no verían la luz, pero el perfil temporal del ahorro y de la inversión han de estar coordinados. Que en la actualidad esto suceda no implica que la reserva fraccionaria conduzca indefectiblemente al ciclo económico tal y como lo entiende la Escuela Austriaca. La expansión crediticia no es negativa, sino un fenómeno natural en economías con un desarrollo económico creciente. Más bien, la emergencia de descoordinaciones ocurre cuando se financian inversiones a largo plazo con la emisión de pasivos corrientes. En forma de balance:

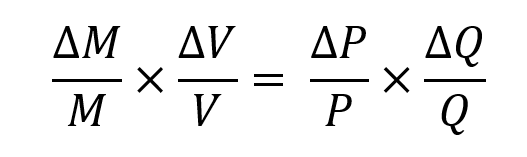

Otro problema inherente al modelo de banca de Henry Simons es el de la estabilidad de precios, lo cual él ya contempló al afirmar que la debilidad de una oferta monetaria fija es que pueda haber fluctuaciones en la velocidad. Observémoslo en la ecuación cuantitativa del dinero, donde M representa la masa monetaria, V la velocidad de esta, P el nivel de precios y Q la cantidad de bienes producidos en la economía, todo ello en forma de variaciones:

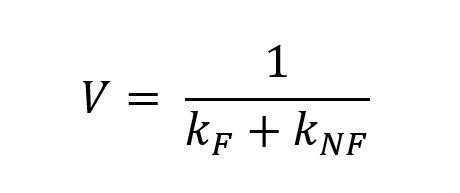

Dado que la velocidad es la inversa de la demanda, tanto fiscal como no fiscal (Rallo, 2017):

Lo que preocupaba a Simons era cambios en la velocidad –y en la demanda– de dinero que generasen distorsiones en el nivel general de precios –que debía ser la guía de la política monetaria del banco central (Simons, 1951, p. 174). Veamos la ecuación cuantitativa del dinero ya en función de la demanda:

No obstante, incluso si presumiéramos que la demanda de dinero (k) es constante, resulta difícil pensar que 1) la oferta monetaria pudiera ajustarse de forma centralizada –es decir, a través de las decisiones del banco central– a todas las demás variables; 2) se pudiera emitir crédito suficiente como para atender a los agentes con necesidad de financiación mediante depósitos a plazo u otros instrumentos; y 3) que el patrón monetario resultante fuera estable en términos del índice general de precios. Esto es, porque no todos son flexibles a cambios en el gasto nominal (oferta monetaria), ni lo son en la misma medida. En este sentido, habrá algunos precios que se ajustarán antes que otros, siendo el resultado una modificación de la estructura de precios, no en función de las preferencias subjetivas de los agentes, sino como consecuencia de desequilibrios monetarios (Rallo, 2019).

Con todo, asumiendo lo expuesto, no es cierto que los medios fiduciarios respaldados al cien por cien por saldos de tesorería pudieran circular óptimamente por la economía. Evidentemente, si los bancos no emplean parte de su financiación captada mediante los depósitos a la vista en inversiones a corto plazo –evitando entonces el descalce de plazos–, tendrán que obtener sus beneficios de algún otro modo. Lo lógico sería aplicar una comisión al depositante, pero ¿a quién se le cobra la comisión si estos medios fiduciarios están circulando como medio de intercambio en la economía?, y, además ¿cuál sería el coste de soportar tal sistema? Si este fuera, por ejemplo, el 2% del Producto Interior Bruto al año, al cabo de 15 años la producción habría caído un 26% con respecto a su nivel inicial.

En conclusión, la banca Simons es un modelo disfuncional que no conseguiría adecuarse a las características básicas de un patrón monetario estable, donde la oferta monetaria ha de ajustarse a la demanda –por mucho que haya austriacos que defiendan que toda cantidad de dinero es óptima– y donde el crédito es imprescindible tanto para esto como para que se canalice ahorro real en forma de pasivos a la vista –a la postre, medios fiduciarios. Además, todo este modelo de banca parte de un supuesto erróneo: que la reserva fraccionaria es la causante última de la expansión crediticia que genera distorsiones en la economía real, induciendo el ciclo económico. Como bien hemos señalado, tal y como asegura la teoría cualitativa del dinero, lo que nos debe preocupar es el descalce de plazos y el deterioro de la liquidez de los activos financieros (Rallo, 2019).

Referencias

Friedman, Milton (1967). The Monetary Theory and Policy of Henry Simons. The Journal of Law and Economics.

Mehrling, Perry (1999). The vision of Hyman P. Minsky. Journal of Economic Behavior & Organization.

Rallo, Juan Ramón:

-

- Contra la Teoría Monetaria Moderna (2017). Ediciones Deusto.

-

- Una Crítica a la Teoría Monetaria de Mises (2019). Unión Editorial.

-

- Por qué no me gusta el modelo de banca de Javier Milei. [https://www.youtube.com/watch?v=lGLqhumWyEQ&t=707s]

Simons, Henry (1951). Economic Policy for a Free Society. University of Chicago Press.

2 comentarios

Si se dan cuenta, ya en la primera Tabla, la primera línea/fila (Departamento de depósitos), se ve directamente la falacia (error contable) de base:

No se puede/debe incluir en el Balance propio de una actividad [1] (y menos en el Activo) algo que te lo han entregado en concepto de depósito, sencillamente porque no es tuyo (no ha pasado a ser tuyo, nadie te ha transferido la propiedad). Incluso incluirlo en el concepto de Pasivo “de un Balance” por la derecha también es/sería incorrecto [2].

En realidad, lo propio en una actividad de depositaría, es un Libro con el nombre y la fecha y la cantidad de quienes hacen la entrega, por un lado, y por el otro lado (otra columna), la fecha en que se le devuelve a esa misma persona (e incluso la firma como que lo retira). Y así ocurre en los depósitos reales. Pero en ningún momento esa cantidad depositada ha pasado a ser de propiedad de la depositaria.

Que en algún momento histórico, algunas actividades de pseudo-depositaría de dinero hayan pasado a “contabilizarlo” así, no le da justificación ni contable ni jurídica a la práctica (que NO institución) de RESERVA FRACCIONARIA.

Ver por ejemplo, el libro de Jesús Huerta de Soto “Dinero, crédito bancario y ciclos económicos”.

———————————————-

[1] Balance contable es sinónimo de (imagen del) estado patrimonial de una actividad o persona en un determinado momento puntual en el tiempo.

[2] E incluirlo por los dos lados, como si así se compensara un lado con el otro lado (ocultando de ese modo esa transferencia patrimonial falsa) es un ejemplo de la EXPANSIÓN ARTIFICIAL DE BALANCES que es equivalente a la creación monetaria/crediticia ex-nihilo (pues el depositante no le está ni transfiriendo la propiedad ni concediendo ningún préstamo al depositario, y sin embargo se hace parecer mediante ese Balance como si fiera así, con lo que ‘hace parecer’ (y además tiene el efecto correspondiente) que existen más bienes que los que en la realidad existen), que es la causa de los ciclos de auge y recesión mediante el correspondiente desajuste de los procesos de mercado y empobrecimiento del resto de la población (esquilmada).

1) Incluso en un depósito irregular de guarda y custodia se transfiere la propiedad del “tantundem” porque es un bien fungible, siempre garantizando la disponibilidad en favor del depositante.

2) Por eso (y también lo hace Huerta de Soto en el capítulo 4 de su libro “El proceso bancario de expansión crediticia”), es correcto introducir los saldos de tesorería obtenidos en el lado del activo del balance.

3) Su argumentación sobre el depósito solo es válida en el caso de un depósito de guarda y custodia, que es un contrato válido y posible, pero no el único posible (pueden existir depósitos a la vista con el tantundem no mantenido al 100% en custodia).

4) La posibilidad de aumentar o disminuir la oferta monetaria de forma elástica es precisamente una de las virtudes de la reserva fraccionaria por los motivos ya mencionados en el artículo, como la estabilidad de la unidad de cuenta.

5) La expansión crediticia no es condición suficiente per se para generar el ciclo económico.