Teoría fiscal del nivel de precios (I): una introducción

Share This :

¿Qué es lo que determina el poder adquisitivo del dinero con respecto a las demás mercancías? Desde los anales del pensamiento económico, muchos han sido los economistas que han tratado de averiguar por qué los precios crecían o bajaban conjunta y súbitamente en determinadas circunstancias. Actualmente, comenzando por Thomas Sargent (1985) y Neil Wallace (1981), se inició una tradición que observó que la inflación también podría tener raíces en la política fiscal del gobierno, dando comienzo al desarrollo de la Teoría fiscal del nivel de precios (TFNP).

Esta teoría propugna que “el nivel de precios se ajusta de manera que el valor real de la deuda se equipara al valor presente de los superávits primarios” (Cochrane, 2023). Aunque esto podría parecer una perspectiva antagónica a la teoría cuantitativa de Friedman (1956), focalizada únicamente en la naturaleza monetaria de todo proceso inflacionario, es metodológicamente muy similar a la Escuela de Chicago. En palabras de John H. Cochrane:

Yet fiscal theory is, at least as I present it, much in the Chicago tradition. It allows a less-is-more approach, in which with a little bit of hard supply and demand work takes you further than you might have thought (Cochrane, 2023, p. xii).

Las raíces de la Teoría fiscal del nivel de precios

La premisa de la que parte la teoría es análoga a la versión convencional, a saber, que un exceso de gasto sobre la producción causa inflación, y un exceso de producción sobre gasto, deflación. Estas serían, en suma, las conclusiones que extraemos al observar la ecuación cuantitativa del dinero (M*V=P*Q): cuando la oferta monetaria existente excede al valor nominal de la producción de bienes y servicios o a la demanda monetaria de los agentes económicos, el nivel de precios aumenta.

La TFNP no niega esta premisa, sino que enfatiza el papel de la deuda pública en el incremento de la demanda agregada. Por tanto, abordando la TFNP con mayor rigor, diríamos que el nivel de precios se incrementa cuando existe demasiada deuda estatal –incluyendo la moneda fiat– con respecto al pago esperado de dicha deuda. Posteriormente veremos que esta visión no entra en conflicto, sino que complementa y expande la concepción ortodoxa de la inflación que hemos expuesto.

La Teoría fiscal del nivel de precios y sus rasgos característicos

Así mismo, podríamos categorizar los rasgos diferenciales de la TFNP en dos: en primer lugar, esta es la única teoría que vincula el valor presente de los superávits primarios con el nivel de precios a través de la formación del precio de la deuda pública. En segundo lugar, la TFNP presta atención a la calidad de los activos contra los que se emite la moneda fiat. Por ejemplo, emitir oferta de esta con deuda a largo plazo como colateral no tendrá los mismos efectos que si esta deuda es a corto.

A fin de cuentas, un mayor plazo de vencimiento implica un mayor riesgo de duración, y una menor credibilidad del emisor conlleva un menor riesgo de impago, verbigracia. Este perfil de riesgo y de tiempo afecta a la capacidad del activo de ser vendido a un precio constante en el tiempo, propiedad a la que denominaremos liquidez. Por ende, cuanto mayor sea la credibilidad atribuida al Estado emisor de la moneda, y más profundo sea el mercado para esta deuda, mayor será la liquidez de esta, pudiendo retirar una cantidad lo más constante posible de oferta monetaria para estabilizar el nivel de precios.

La Teoría fiscal del nivel de precios en un patrón fiat

En este sentido, es esencial entender que esta es una teoría fiscal sobre el nivel de precios y, en consecuencia, está centrada en las finanzas públicas del gobierno. Por consiguiente, la teoría solo es capaz de explicar el nivel de precios en un patrón fiat, es decir, donde la base del sistema monetario está constituida por dinero emitido por el Estado. No son descartables, empero, las posibles aplicaciones que la TFNP puede tener sobre la teoría del valor de sustitutos monetarios –estos son, activos financieros que ejercen determinadas funciones monetarias.

Ahora bien, si ya hemos explicado que esta es una teoría sobre el nivel de precios en un patrón fiat, queda explicar qué tipo de activo es la moneda fiat, pues su valor, como explicamos en un artículo anterior, se determina de forma diferente dependiendo de si se trata de un activo financiero o real y si, en el caso de que sea el primero, de si es un activo o un pasivo estatal. La visión de la TFNP a este respecto es correcta, pues caracteriza a la moneda fiat como una deuda más del Estado, dependiendo su valor de aquel que poseen los flujos de caja esperados descontados.

La moneda fiat como activo financiero

Este tratamiento lo resume John H. Cochrane en su artículo Money as stock (2005), en el que equipara la moneda fiat a una acción de cualquier empresa. Con esta analogía, el economista estadounidense pretende construir la concepción de la moneda fiat como un activo financiero, es decir, un derecho a recibir determinadas mercancías o a saldar deudas en el futuro. En este sentido, de la misma manera que una acción es un derecho contingente a recibir dividendos en el futuro, una deuda del Estado es un derecho a los superávits primarios futuros, con los cuales retira moneda fiat de circulación y hace frente al pago de la deuda. Tanto los dividendos en el primer caso como los superávits primarios en el segundo constituyen los flujos de caja esperados que, al descontarse, determinan el valor de ese activo financiero.

Precisamente porque la moneda fiat es un pasivo más del Estado, las expectativas sobre la solvencia de este afectarán al precio de todos sus pasivos, incluyendo la propia moneda. Dicho de otra manera, la estructura de activos del Estado, tanto tributarios como no tributarios, así como la valoración subjetiva de los agentes económicos sobre las finanzas públicas a largo plazo de dicho Estado, son fundamentales para determinar el valor de la moneda fiat (Rallo, 2017). En última instancia, el valor fundamental de un activo financiero deriva de los activos a los que da derecho (Rallo, 2019), por lo que una degradación de la calidad de los activos que mantiene un Estado en su balance afecta negativamente a su valor.

El equilibrio básico

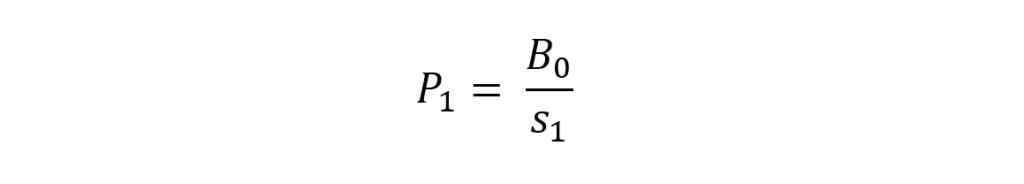

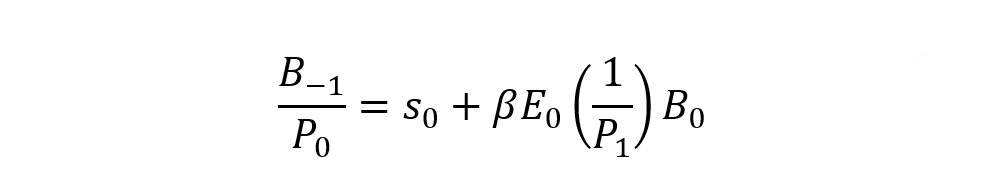

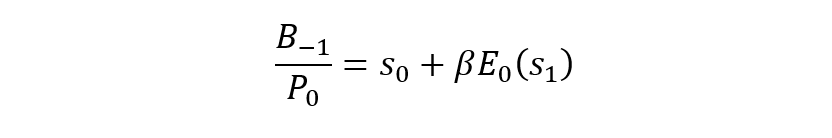

Para entender las raíces fiscales de las variaciones en el nivel de precios, primero habremos de observar una de las condiciones de equilibrio de la teoría, previo a introducir cualquier otra fricción, y asumiendo precios totalmente flexibles y tipos de interés constantes, donde P1 es el nivel de precios en t=1, Bº la venta de bonos en t=0 y S1 los superávits primarios en t=1 (Cochrane, 2023):

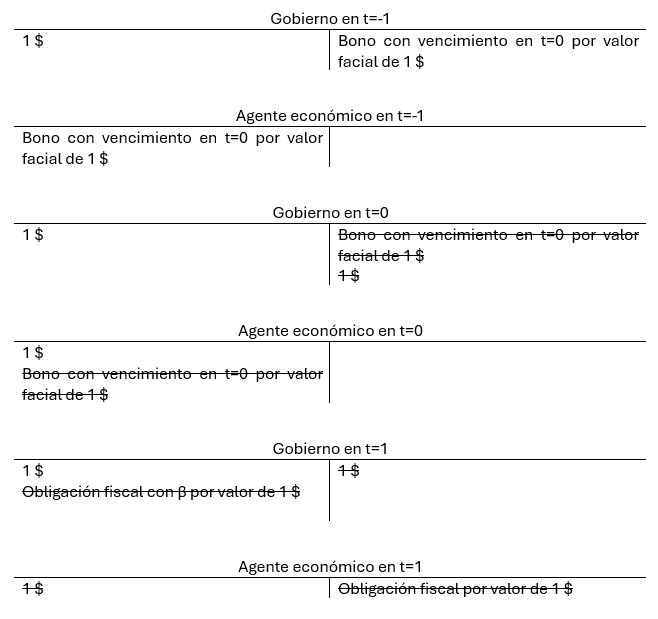

Si el gobierno emite bonos para recibir financiación en t=0, monetiza esa deuda, pero posteriormente retira toda esa oferta monetaria creada mediante el cobro de impuestos, entonces la oferta monetaria de moneda se mantiene en los niveles en los que estaba previa a la emisión de Bº. Veámoslo en forma de balance:

El papel de los superávit

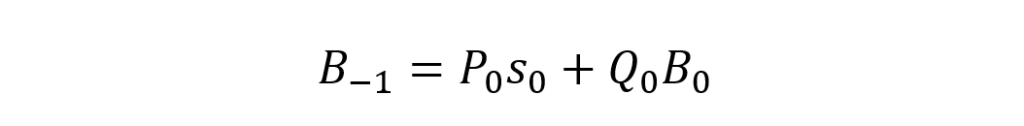

Como ya hemos explicado, el Estado puede absorber la moneda fiat con la que ha financiado su moneda bien con sus activos tributarios o con una emisión de deuda pública. Fijémonos que la Teoría fiscal del nivel de precios no hace referencia, por el momento, a activos no estatales que forman parte del balance de los bancos centrales y que pueden ser utilizados para generar un reflujo de moneda fiat que contraiga la oferta monetaria. Simplificaciones a un lado, en el período t=-1, estos son los dos métodos que emplea el Estado para realizar esta operación, donde la nueva variable Qº denomina el valor nominal de los bonos en t=0:

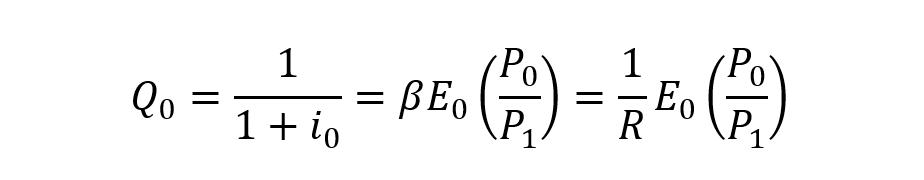

Siguiendo esta relación, si el valor de los bonos (Qº) decrece, será necesario que el Estado emita más deuda o que incremente su recaudación. De lo contrario, el nivel de precios experimentará una variación al alza debido a un incremento de la oferta adicional de moneda fiat que el Estado es incapaz de absorber con sus activos, tal y como hemos explicado en el epígrafe anterior. Así las cosas, si el valor de los bonos que los agentes económicos están dispuestos a atesorar puede influir sobre el nivel de precios, quedará ver de dónde procede este valor, mediante la ecuación de valoración de la deuda gubernamental:

En suma, el tipo de interés nominal (1º) de los bonos se iguala al tipo de interés real (R) –que tiende a converger con la tasa de descuento subjetiva (B)–más la inflación esperada. O, dicho de otra manera, el valor de los bonos estatales depende del valor descontado de los flujos de caja esperados por dólar prestado, sumado a la inflación esperada.

Si sustituimos Qº en la primera ecuación del epígrafe, el resultado es el siguiente:

Y sustituyendo la condición básica del equilibrio inicial:

De acuerdo con esta ecuación, podemos extraer dos conclusiones, una en relación con la confianza de los acreedores y con las posibilidades de estabilizar el nivel de precios mediante mayores superávits presentes (Sº):

La confianza de los acreedores y el nivel de precios

En primer lugar, si los agentes económicos no tienen confianza en la solvencia futura del gobierno, entonces el nivel de precios tenderá a subir por la huida generalizada de los pasivos gubernamentales. Recordemos que los superávits, derivados de los activos tributarios del Estado, son los activos con los cuales este puede estabilizar el valor de la moneda fiat y de las demás deudas estatales. Y si, como hemos apuntado, el valor fundamental de un pasivo financiero deriva del activo que tiene como colateral, y este se deteriora (menores superávits esperados), su valor decrece. En el caso del dinero, este descenso de su valor se puede trasladar al tipo de cambio, al tipo de interés y, evidentemente, al nivel de precios.

Pero ¿por qué esta pérdida de confianza y la subsecuente pérdida de valor de la deuda estatal incrementa el nivel de precios? Esto puede suceder por dos vías primordiales: 1) los tenedores de deuda la liquidan y la gastan, generando un crecimiento de la demanda agregada (Cochrane, 2023); y 2) estos tenedores intercambian deuda por pasivos de otros agentes económicos, provocando un aumento del tipo de interés de la deuda pública por una menor demanda en relación con la oferta de pasivos estatales.

El riesgo de una espiral inflacionaria con unas pesimistas expectativas sobre la solvencia futura del Estado es, por tanto, muy elevado, ya que condena a unos superávits públicos menores por mayor gasto en intereses y a una mayor monetización de deuda –que a su vez no podría ser reabsorbida por mayores superávits públicos– por una caída de la demanda externa sobre esta. Aunque existen diversas soluciones para frenar esta espiral inflacionaria, estos mecanismos ponen de manifiesto por qué unos menores superávits primarios esperados pueden, ceteris paribus, incrementar el nivel de precios.

Ajuste fiscal presente y estabilización del nivel de precios

En segundo lugar, el Estado puede hacer frente a un incremento en el nivel de precios si, incluso a pesar de una pérdida de confianza de los acreedores, incrementa sus superávits primarios lo suficiente en el presente. De este modo, estaría generando un flujo de activos –en este caso tributarios– con los cuales puede reabsorber el valor nominal de en la ecuación anterior.

Por ello, resulta de una extraordinaria importancia que el Estado o estructuras supraestatales tengan un compromiso con la estabilidad presupuestaria a largo plazo si es que quieren preservar el valor de su moneda. Si, por el contrario, el Estado emite más deuda con vencimiento en t=0 pero no incrementa los superávits primarios, entonces esto se traducirá, según la TFNP, en inflación en t=1 por el proceso explicado con la ecuación básica de la teoría. Bastaría con volver a la ecuación inicial, cuando añadimos la que indicaba el valor de los bonos gubernamentales (Cochrane, 2023):

En definitiva, en función de este modelo simplificado, emitir más deuda sin alterar los superávits primarios incrementa sus tipos de interés nominales, reduce su precio y aumenta el nivel de precios en t=1, como ya hemos señalado. Siguiendo la lógica de la TFNP, esta nueva emisión de bonos provoca una mayor recaudación en términos nominales, pero genera un crecimiento en el nivel de precios en el período posterior –en este caso t=1. Esto sucede tanto por la creación futura de base monetaria para hacer frente al pago de la deuda –recordemos que los superávits se mantienen estables– como por el descrédito que sufren los pasivos del Estado en esa coyuntura, dando lugar a los dos procesos inflacionarios explicados.

Conclusiones

Hagamos referencia al enunciado principal de la Teoría fiscal del nivel de precios al que nos dirigíamos al principio: “el nivel de precios se ajusta de manera que el valor real de la deuda se equipara al valor presente de los superávits primarios”. Ya hemos visto cómo un menor valor presente de estos superávits puede transformarse en una menor demanda por los pasivos estatales o en un mayor gasto agregado. Ambas vías acaban afectando directamente al nivel de precios. Por ello, no sería correcto afirmar que las variables monetarias no juegan ningún papel en la determinación del nivel de precios ya que, como hemos señalado, en un patrón fiat el flujo de deuda estatal tiene una estrecha relación con la cantidad de moneda fiat en circulación.

Por esta razón, desprenderse de las variables fiscales al analizar la inflación constituye un error teórico notable cuya manifestación ya se vio plasmada en la teoría cuantitativa y en su incapacidad de describir y predecir las fluctuaciones en el nivel de precios en una economía moderna. En todo caso, la TFNP, sin olvidarse de sus raíces en la Escuela de Chicago y de las posibles causas monetarias de la inflación, trata de avanzar y aplicar las teorías sobre la teoría del valor de la moneda fiat, y halla en las finanzas públicas una fuente esencial de las variaciones en el nivel de precios.

Bibliografía

Cochrane, J. H. (2005). Money as stock. Journal of Monetary Economics, vol. 52(3), 501-528.

Cochrane, J. H. (2023). The Fiscal Theory of the Price Level. Princeton University Press.

Friedman, M. (1956). The Quantity Theory of Money – A Restatement. En Milton Friedman (ed.), Studies in the Quantity Theory of Money, University of Chicago Press, 3-21.

Rallo, J.R. (2017). Contra la Teoría Monetaria Moderna: Por qué imprimir dinero sí que genera inflación y por qué la deuda pública sí la pagan los ciudadanos. Ediciones Deusto.

Rallo, J.R. (2019). Una Crítica a la Teoría Monetaria de Mises. Unión Editorial.

Sargent, T. & Wallace, N. (1985). Interest on Reserves. Journal of Monetary Economics, vol. 15(3), 279-290.

Wallace, N. (1981). A Modigliani-Miller Theorem for Open-Market Operations.The American Economic Review, 71(3), 267–274.