Bitcoin: democracia monetaria o cuento chino

Share This :

Bitcoin is the beginning of something great: a currency without a government, something necessary and imperative – Nassim Taleb

I don’t understand Bitcoin, but I don’t understand women either and I am married – US trader

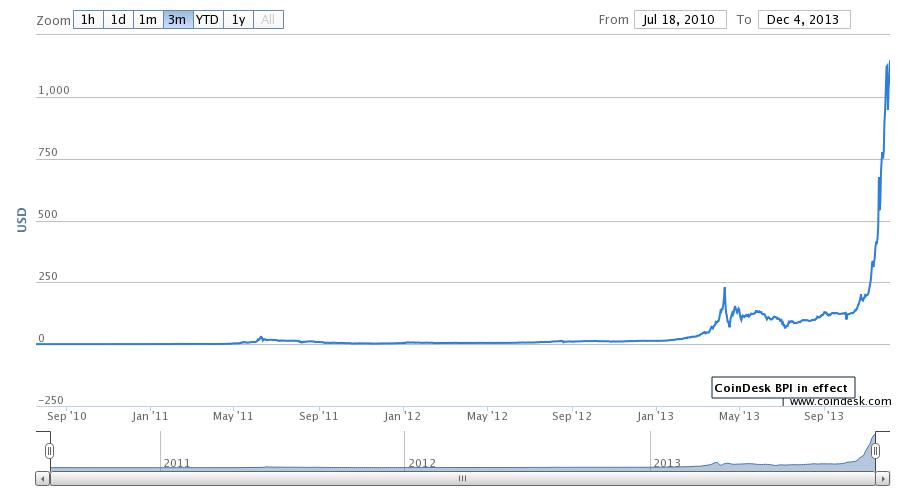

Durante las intensas semanas de promoción de mi libro Viaje a la Libertad Económica me han preguntado en varias ocasiones mi opinión sobre Bitcoin, la mal llamada “moneda virtual” que ha saltado a los medios de comunicación por haber aumentado de precio más de 100 veces en once meses.

Como introducción a lo que es Bitcoin, hace unos días nuestro amigo McCoy escribió éste gran artículo que merece leerse.

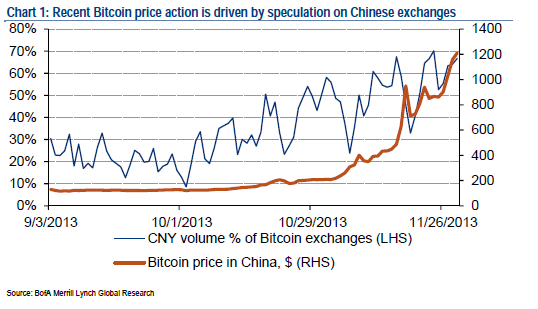

Mi opinión es muy sencilla. Bitcoin no es una realidad, es una expectativa, y por tanto su evolución depende de ir consiguiendo implantarse globalmente y aclarar las dudas sobre su valor como refugio.

Bitcoin es un startup de moneda. El atractivo inicial es indudable. Un medio de pago donde los estados no pueden interferir en la masa monetaria, donde no se puede crear dinero falso no respaldado por el ahorro, y donde se puede ‘huir’ y refugiarse del asalto al ahorrador que es la represión financiera creciente impuesta por los gobiernos y bancos centrales. Bien, pero las dudas me llegan cuando el ‘refugio’ es virtual, y por tanto, siempre sujeto a ataques informáticos. Además, la historia me hace temer la reacción confiscatoria de los estados cuando alcance –si lo hace- una implementación “peligrosamente alta”.

De momento, Bitcoin no es una moneda, es una red de intercambio. Un activo financiero parecido a un futuro o un derivado. Al contrario que el dinero de curso legal, nadie está obligado a aceptarlo como medio de pago. Si quieren, algo parecido al trueque. Usted acepta como pago de sus bienes y servicios algo que considera valioso, un reloj, un coche o Bitcoin, y para ello valora su escasez, demanda futura y su calidad para ante la posibilidad de intercambiarlo por otras monedas, bienes o servicios en el futuro.

Como activo de ‘almacenamiento de valor’, es relativamente parecido al oro, pero virtual. Está por tanto sujeto a una volatilidad extrema y a una oferta y demanda potencial difícil de estimar.

Pero no se puede equiparar al oro físico, por no tener historia de transacciones en época de crisis extrema. Es decir, todo el mundo sabe que ante una catástrofe global se ha podido intercambiar oro por bienes y servicios. Nadie sabe aún cómo se ‘almacena valor’ virtual.

Para que sea una moneda tiene que recorrer mucho terreno de implantación, sea de curso legal y que se acepte a nivel global para transacciones comerciales de gran calado.

¿Es Bitcoin una burbuja especulativa? ¿Una estafa piramidal, un esquema Ponzi?

Por fin he recibido un buen informe de análisis detallado con una aproximación a su valoración (Bitcoin, A First Assessment de Bank of America Merrill Lynch) que busca profundizar en los riesgos y oportunidades de este fenómeno virtual.

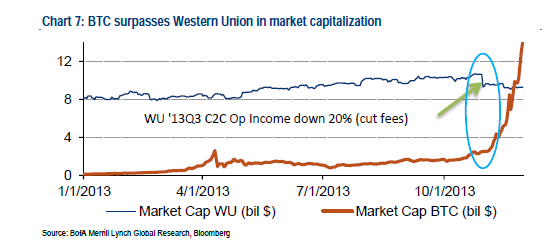

Según Merrill Lynch, si asumimos que Bitcoin se convierte en un medio de pago generalizado en transferencias y comercio electrónico, una aproximación a su valoración podría llegar de sumar:

– La capitalización media de medios establecidos como Western Union, MoneyGram y Euronet, unos 4.500 millones de dólares.

– La expectativa de acaparar un 10% del comercio electrónico mundial, que puede fluctuar agresivamente, y que el banco de inversión norteamericano estima en un máximo de 5.000 millones de dólares.

En total, unos 9.500 millones de capitalización, es decir, inferior al nivel de mercado, de más de 13.000 millones de dólares.

La primera parte del análisis de valoración parece adecuada en un escenario conservador, aunque alguien pueda decir que Bitcoin, por contar con el beneficio de una oferta restringida, debería capitalizar por encima de Western Union.

Pero es en la segunda parte de la suma donde es más complejo analizar. Para llegar a 5.000 millones de dólares, Merrill Lynch asume que Bitcoin llegaría a acumular un 10% de las ventas on-line residenciales en Estados Unidos, y lo extrapola al resto del mundo. En EEUU el comercio electrónico total es un mercado de 224.000 millones de dólares en el que el sector doméstico (familias) supone alrededor de 10.000 millones, de los cuales un 10% irían potencialmente a Bitcoin. Si asumimos que EEUU es cercano al 20% del PIB mundial y un grado similar de penetración tanto de comercio on-line como de Bitcoin en el resto del mundo, los analistas llegan a la cifra de 5.000 millones de dólares de capitalización. Sin embargo, según mi propio análisis, esa cantidad puede ser muy superior si incluimos a empresas que empiecen a utilizar de manera agresiva Bitcoin. Pasaría a multiplicarse por 10, hasta 50.000 millones, asumiendo una penetración similar a otros medios de pago electrónico.

Una valoración nos indicaría que Bitcoin ha subido casi un 30% por encima de sus fundamentales, y la otra que está infravalorado en un porcentaje superior al 420%.

Ese es el dilema de analizar Bitcoin, entender la capacidad de penetrar en mercados que hoy en día son enormes y donde puede generarse un espacio para este medio de pago sin caer en los riesgos de:

– Suponer una amenaza a los estados y su control sobre la moneda y la masa monetaria. En un mundo donde los bancos centrales y gobiernos han asumido la represión financiera como último recurso para sostener estructuras de gasto y endeudamientos excesivos, el uso de la legislación para atacar a cualquier medio que amenace su principal arma de política económica no debe infravalorarse. Bitcoin, incluso en la parte media del rango de valoración, estaría muy lejos de llegar a ser un ‘problema’ de ese tipo.

– Confiscación de activos al estilo intervencionista de Roosevelt con el oro, y otros paradigmas de acciones gubernamentales para quedarse con los ahorros de inversores en ‘valores refugio’ ante la crisis, la devaluación constante de la moneda estatal o la manipulación de los tipos de interés a la baja. El hecho de ser un activo virtual dificulta enormemente la confiscación, pero no es imposible, desafortunadamente.

Para que fuera una burbuja, el comercio electrónico mundial al que puede aspirar debería ser muy inferior a la capitalización máxima actual, es decir, que la percepción de demanda no fuera plausible en un análisis medianamente conservador. Ese riesgo no se da en cuanto se analizan las tendencias de ventas on-line globales.

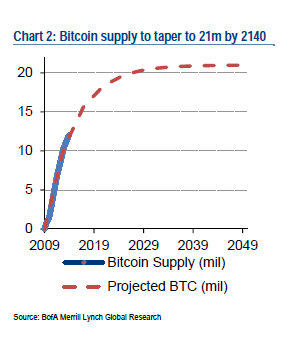

Además, para que fuera una burbuja, debería cumplir el requisito de contar con un suministro creciente y acelerado por encima de la demanda. La oferta de Bitcoin está limitada, como muestra el gráfico inferior.

Para ser un esquema Ponzi debería cumplir:

Que la rentabilidad otorgada a los tenedores de Bitcoin sea ‘garantizada’ y se saque de las participaciones adicionales compradas por los nuevos inversores, es decir, de hacer que la base de ‘nuevos inversores’ solo crezca. Y no es así, el valor de Bitcoin lo fija una demanda y una oferta generada por multitud de compradores y vendedores.

Que la dinámica de precio sea uniforme, opaca, controlada por un solo gestor y de sensación falsa de ‘seguridad’, es decir, que solo ‘suba’ hasta que dejen de caer incautos en el esquema piramidal y explote. El Bitcoin ha sufrido enormes caídas y grandes subidas, se comporta más como un activo en el que se está comprobando cada día la demanda potencial a una oferta muy específica.

Por lo tanto, tampoco parece un esquema Ponzi.

Bitcoin es en realidad, a efectos de valoración, un startup tecnológico. Su valor solo se va a demostrar cuando se empiecen a disipar las dudas sobre su implementación como combinación de medio de pago y valor refugio.

Para alcanzar el potencial y la penetración necesaria para justificar valoraciones muy superiores, hay dos cosas que analizar:

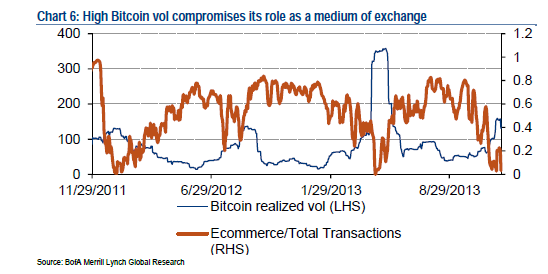

– Precisamente la enorme volatilidad, con subidas del 30-40% y caídas similares en un solo día hacen difícil que las grandes empresas y consumidores acepten masivamente, o rápidamente, este Bitcoin. Es decir, la propia volatilidad impide su penetración en el mercado masivo. Para ser un medio de pago universalmente aceptado se deben dar niveles de volatilidad similares a las monedas establecidas. Por eso digo que aún no es una moneda, sino un activo financiero volátil.

– La lentitud y calidad del intercambio. Bitcoin tiene una ventaja muy relevante, la oferta está limitada y para evitar manipulaciones por un banco o estado, no existe un sistema centralizado de validación (clearing), por ello se analizan y retrasan las transacciones, para evitar contabilizar dos veces una compra-venta. Pues bien, para ello se necesita esperar cincuenta minutos hasta que un pago se confirma, lo que limita enormemente la implementación masiva en empresas y comercio. Por otro lado, varios de los servidores de cambio de Bitcoins han sido ‘hackeados’. Uno de esos bancos de cambio, Bitcoinica, perdió 18,547 bitcoins tras un ataque informático. BIPS en Europa perdió 1.195 tras un problema de seguridad.

En el momento en el que las transacciones sean inmediatas, seguras y no sujetas a enormes volatilidades, la valoración del Bitcoin podría empezar a tener sentido.

Aún quedan muchísimas dudas por despejar, y si les es difícil entender el fenómeno, es mejor evitarlo, no subirse a una ola que depende de variables con enormes fluctuaciones. Un servidor no posee Bitcoins. Siempre he pensado que si algo tiene un tropecientos por ciento de potencial, le dejo el primer 100% a los que acepten el riesgo que se da desde ‘experimento’ hasta ‘implementación sólida’.

Lo que me resulta interesante de Bitcoin es que haya cada vez más gente consciente y buscando formas de salir del círculo vicioso de represión financiera y devaluación de las monedas. La competencia de cualquier medio de pago libre solo puede ser positiva. Y además, como en cualquier entorno libre, puede llevar a que la cordura se reestablezca en la carrera de destrucción de monedas que nos quieren vender como social y que no es más que la transferencia masiva de rentas de los ahorradores a los acaparadores de endeudamiento.